基礎

ダブルトップとは、「ダブル天井」とも呼ばれる、価格が高値圏にある時に相場の天井を示し、主要なトレンドの転換のサインとしてよく知られているチャートのパターンです。

ダブルトップとは、「ダブル天井」とも呼ばれる、価格が高値圏にある時に相場の天井を示し、主要なトレンドの転換のサインとしてよく知られているチャートのパターンです。

2つの山と1つの谷があり、2つの山の高値がほぼ同じ位置になるのが特徴です。2つ目の山を形成した時、1つ目の山を越えようと上昇しましたが、それだけの買いが入らず下落してしまったパターンで、以後下降トレンド入りしやすい傾向があります(ダブルトップは比較的有名なチャートのパターンですが、時にトリプルトップを作ることもあります)。

ダブルトップの仕掛けのタイミング

2つの山の間にある谷の安値(ネックライン)を下抜ければダブルトップ完成で下降トレンド入りしやすいため、谷の安値を割った所が売りを仕掛けるタイミングとなります。

仕掛ける際の注意点

- ダブルトップは「高値圏」で通用するチャートパターンです。よく調整局面であったり、揉み合い相場でダブルトップと似た形が出た場合に「ダブルトップ」と判定していることもありますが、それはテクニカル分析では間違いですので気を付けておく必要があります。

- ダブルトップは、2つの山と1つの谷を形成しているだけでは完成の形とは言えず、2つの山の間にある谷の安値(ネックライン)を価格が下抜けた所でダブルトップは完成となり、テクニカル分析において意味を持つようになります。ただし、谷の安値があまりに低い位置にある場合はその限りとはならず、テクニカル指標等を用いてダブルトップのパターンが完成したことを予測することが妥当な場合もあります。

- また、ダブルトップのネックラインのローソク足は安値でも見ますが、基本的には終値で見た方がいいです。損益状況は終値で見ますので。ネックライン割れは終値を抜いた所、また揺り戻し(リターンムーブ)も終値を抜いてくるかどうかで判定すべきです。

- ダブルトップは、高値がほぼ同じ位置にあるのが特徴です。そうでなければ三角持ち合いの変形ですので注意が必要です。

ストップロスの位置

比較的少ないですが、ダブルトップは「だまし」になることもあります。ダブルトップで形成される天井の抵抗線を価格がブレイクアウトした場合、「だまし」となります。「だまし」となった場合、価格はダブルトップが意味する抵抗線を無視して動くことになりますので、charTradeではダブルトップで形成される天井の抵抗線の位置をストップロスの位置としています。逆に、charTradeではここを途転するタイミングともしています。

基礎

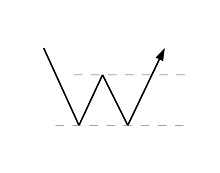

ダブルボトムとは、「ダブル底」とも呼ばれる、価格が底値圏にある時に相場の底を示し、主要なトレンドの転換のサインとしてよく知られているチャートのパターンです。

2つの谷と1つの山があり、2つの谷の安値がほぼ同じ位置になるのが特徴です。考え方はダブルトップの逆となります。2つ目の谷を形成した時、1つ目の谷を下抜けようと下落しましたが、それだけの売りが入らず上昇したパターンで、以後上昇トレンド入りしやすい傾向があります(ダブルボトムは比較的有名なチャートのパターンですが、時にトリプルボトムを作ることもあります)。

仕掛ける際の注意点

- ダブルボトムは「底値圏」で通用するチャートパターンです。よく調整局面であったり、揉み合い相場でダブルボトムと似た形が出た場合に「ダブルボトム」と判定していることもありますが、それはテクニカル分析では間違いですので気を付けておく必要があります。

- ダブルボトムは、2つの谷と1つの山を形成しているだけではダブルボトム完成の形とは言えず、2つの谷の間にある山の高値を価格が上抜けた所でダブルボトムは完成となり、テクニカル分析において意味を持つようになります。ただし、山の高値があまりに高い位置にある場合はその限りとはならず、テクニカル指標等を用いてダブルボトムのパターンが完成したことを予測することが妥当な場合もあります。

- また、ダブルボトムのネックラインのローソク足は高値でも見ますが、基本的には終値で見た方がいいです。損益状況は終値で見ますので。ネックライン割れは終値を抜いた所、また揺り戻し(リターンムーブ)も終値を抜いてくるかどうかで判定すべきです。

- ダブルボトムは、安値がほぼ同じ位置にあるのが特徴です。そうでなければ三角持ち合いの変形ですので注意が必要です。

ストップロスの位置

比較的少ないですが、ダブルボトムは「だまし」になることもあります。ダブルボトムで形成される底の抵抗線を価格がブレイクアウトした場合、「だまし」となります。「だまし」となった場合、価格はダブルボトムが意味する抵抗線を無視して動くことになりますので、charTradeではダブルボトムで形成される底の抵抗線の位置をストップロスの位置としています。逆に、charTradeではここを途転するタイミングともしています。

※charTradeは、実際にトレードを仕掛ける場合の条件を設けています。「トレードを仕掛ける際の条件」を参照してください。