基礎

ペンタゴンチャートとは、ペンタゴン(五角形)をチャート上に描いて価格の値動きを予測するテクニカル分析の一つです。詳しくは「ペンタゴンチャートとは」を参照。その他、ペンタゴンチャートに関する解説は以下のページを参照してください。

ペンタゴンチャートとは、ペンタゴン(五角形)をチャート上に描いて価格の値動きを予測するテクニカル分析の一つです。詳しくは「ペンタゴンチャートとは」を参照。その他、ペンタゴンチャートに関する解説は以下のページを参照してください。

charTradeにおけるペンタゴンチャート

ペンタゴンチャートは、どの位置から描き始めるのかスタート位置を決定することやペンタゴンの大きさを決定するのに手間と時間がかかり、また一定程度経験も必要として難しいため、ご利用になるには抵抗が多いテクニカル分析だと思います。

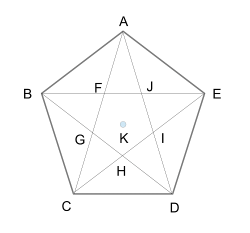

一方で、ペンタゴンチャートは、ABの線とACの線、ACとAGの線、AGとAFの線など、すべての線の比率が黄金分割比となっています。黄金分割比は、黄金比(ゴールデン・レシオ)で長さを分けることをいい、黄金比は、最も美しい比率とされており、絵画などの構図や、パルテノン神殿やピラミッドといった歴史的建造物など、世界の様々なシーンで利用されています。自然界に最も多く出現する比率とされており、為替や株式の相場においても、価格と時間を黄金比を当てはめて分析することが多いです。黄金比はフィボナッチ数列と関係が深い比率で、フィボナッチ数列の隣り合う数の比が黄金比1.168に近くなり、連続する3つの数字の比は、0.618:1:1.618となり、これを用いてある期間における高値と安値の位置を予測することが多いです。ペンタゴンチャートは、構成するすべての線の比率が黄金分割比であるため、横軸の「時間」、縦軸の「価格」のその両方を黄金分割比で捉えることができる特徴があり、一旦価格の動きとフィットするペンタゴンチャートが描ければ、かなりの期間において有効であり、またフィットするペンタゴンチャートが描ければトレードに迷いがなくなり、さらにパターンにハマらない相場となった場合に損切りの判断もしやすい点からcharTradeでは推奨しています。

ペンタゴンチャートの注意点

上記の理由から、charTradeではペンタゴンチャートを推奨していますが、一方でペンタゴンチャートは描く人によってスタート位置やペンタゴンの大きさ千差万別となり、描き方が恣意的なものとなりやすいため、余程フィットしたペンタゴンチャートが描けていない場合は推奨できませんので参考程度のレベルで推奨しています。

ペンタゴンチャートの損切りポイント

ペンタゴンチャートは、価格がペンタゴンの中でいずれかの対角線の沿って動きやすい性質があり、または価格は各点や中心点Kに引き寄せられやすいため、価格が対角線に沿って動いてる場合をcharTradeでが順張りの仕掛けのタイミングとしています。目標値はその先の点となりますが、中心点近辺で相場が反転した場合や価格が先の点に到達する前に逸脱した場合は相場の反転の可能性が高まりますので、その場合を損切りポイントとしています。また、charTradeでは「時間の逆行」が生じない点での逆張りも有効な仕掛けのタイミングとしています。ただし、意に反して時間の逆行が生じた場合はペンタゴンチャートの描き方に問題があるため、時間の逆行が生じた場合は即損切りするべきです。

一方で、ペンタゴンチャートの場合は、各点に価格が到達する前に相場が反転する可能性があり、charTradeが基本とする「トレードの前に損切りポイントを設定しておく」ということは難しいです。ゆえに、charTradeではペンタゴンチャートを利用してトレードをする場合は、トレール注文を使うことを推奨しています。charTradeでは、価格が明らかに対角線から逸脱したと考えられる位置にストップロスを設定しておき、対角線に沿ってストップロスの位置が切り上げられる(売りの場合は切り下げられる)トレール注文がペンタゴンチャートに適していると考えています。ペンタゴンチャートは描く人によってペンタゴンの大きさが千差万別となってしまうため、トレール注文における明確なトレール幅を示すことはできませんし、あくまで経験則に基づいたものですが、対角線から価格が逸脱する時は早い動きになりやすいため、トレール幅は浅めにしておくことを推奨しています。深めにしておくと、相場反転の際に対角線に沿って拡大していた含み益が失われやすいためです。