基礎

移動平均線とは、過去の一定期間の終値の平均値を線グラフで表した線で、設定した期間の終値を合計して、その合計を期間で割って平均値を算出し描かれる線です。始値や安値、高値の平均を基にすることもできますが、終値で算出するのが一般的です。トレンドがハッキリしている相場では移動平均は効果的にトレンドを識別する手段となります。ただし、ボックス相場や保ち合い相場ではだましが多くなるのが難点です。その他、移動平均線の特徴は「移動平均線の基礎知識」を参照してください。

100日・200日移動平均線

現物は、1年間で220数日の営業日があります。ゆえに、100日移動平均線はおよそ半年間の移動平均線、200日移動平均線は1年間の移動平均線となります。

100日・200日移動平均線の使い方と仕掛けのタイミング

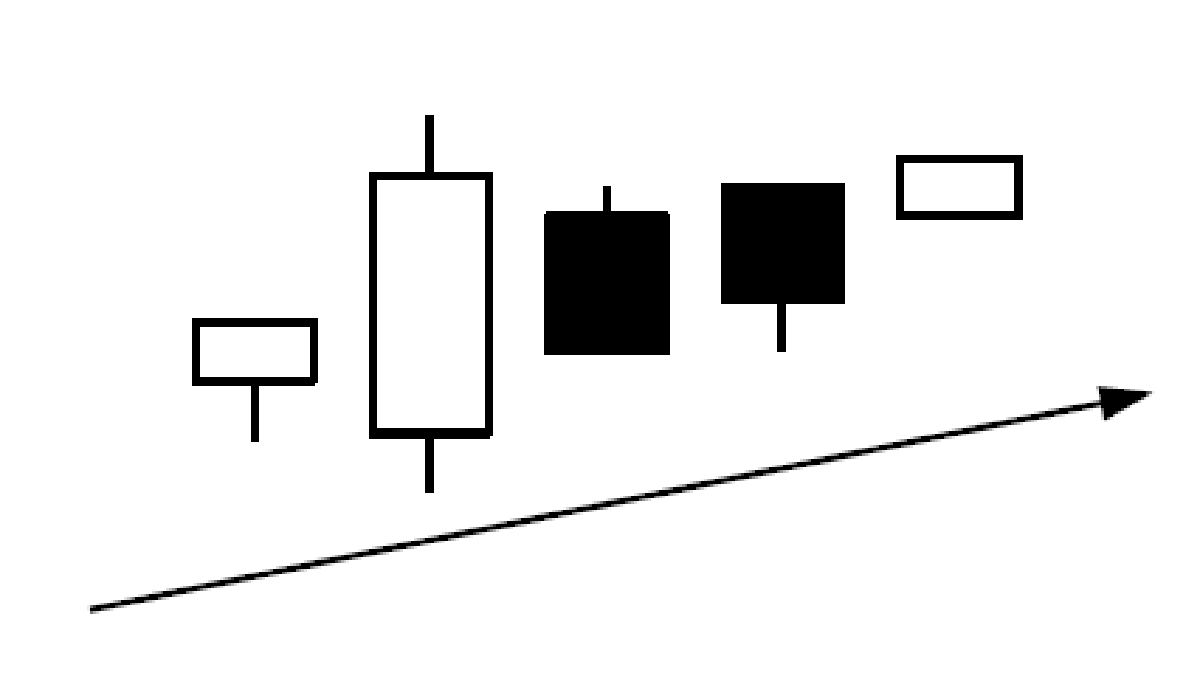

100日移動平均線は、海外投資家が意識しやすい移動平均線として認知されていることが多いです(50日移動平均線などもキリのいい移動平均線で海外投資家が使いやすい。そもそもトレードツールの初期設定で設定されていることが多い)。100日移動平均線や200日移動平均線は、超長期線として捉えられ、この2本の移動平均線を使った明確な仕掛けのタイミングがあります。それは以下の通りです。

100日移動平均線と200日移動平均線のゴールデンクロスやデッドクロスは滅多に起こりません。ゆえに、ビッグトレンド発生の可能性が高く、charTradeではこれを明確な仕掛けのタイミングとしています。すなわち、100日移動平均線と200日移動平均線がゴールデンクロスすれば買い、デッドクロスすれば売りの仕掛けのタイミングとしています。

200日移動平均線は、比較的用いられることが多い移動平均線ですので、その基本的な利用方法を記しておきます。

- 200日移動平均線より価格が上にあれば押し目買いが基本、下にあれば戻り売りが基本。

- 200日移動平均線など超長期線を価格が抜いてきたとしても、明確にすぐに抜ける確率は比較的低く、上抜いたと思っても下がり、下抜いたと思っても上がるなど、相場は不安定で予測するのは難しい傾向があります。ただし、どちらかに抜けてトレンドが出ればそのトレンドは続きやすいので、charTradeでは超長期線近辺は様子見をしておき、トレンドが出れば出た方向に乗るのを基本戦略としています。一方で、流動性が高い金融商品の価格が、200日移動平均線の上で推移していたものの下落し、200日移動平均線を割った場合は、一旦買いとなります。200日移動平均線を一旦価格が下抜いてきた場合は、一旦戻る習性がありますので、charTradeでは一旦買いで仕掛けるタイミングとしています。

- 200日移動平均線の上に(または下に)価格が推移している期間が長ければ、下落(上昇)してもその力が弱いことが多いです。

200日移動平均乖離率による投資戦略は「200日移動平均乖離率による投資戦略」を参照してください。

※charTradeは、実際にトレードを仕掛ける場合の条件を設けています。「トレードを仕掛ける際の条件」を参照してください。